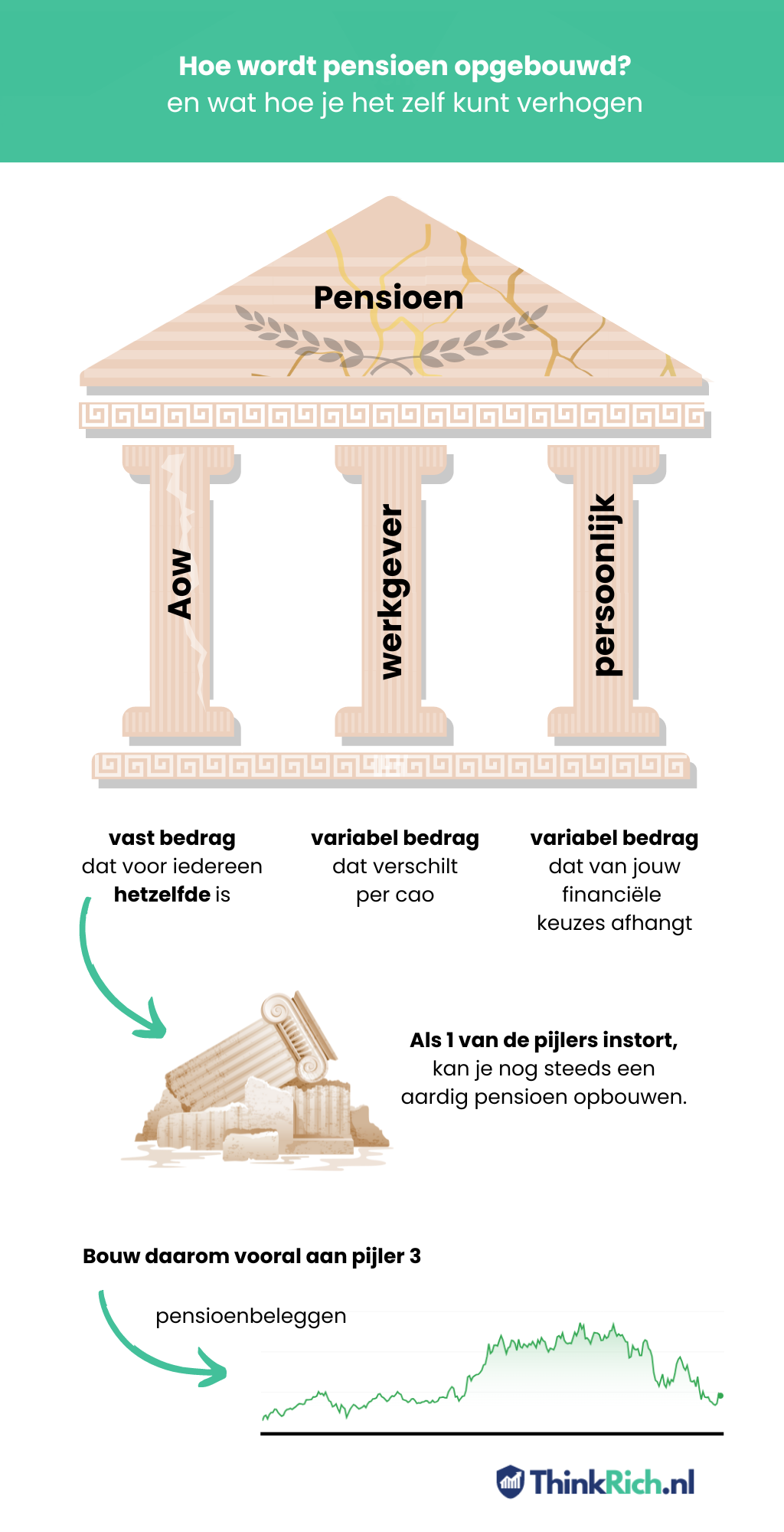

Pensioen is al het salaris dat je na jouw pensioenleeftijd ontvangt. Het pensioen bestaat uit drie pijlers, namelijk de overheid, de werkgever en persoonlijke deposito's. Het pensioen dat iemand krijgt is niet voor iedereen even hoog.

De hoogte van het bedrag binnen elke pijler is afhankelijk van hoeveel geld er in de loop der tijd is ingelegd. Dat kan geld zijn dat jij persoonlijk hebt ingelegd in persoonlijke deposito´s, maar ook geld dat door jouw werkgever is ingelegd.

De hoogte van het gedeelte dat door de overheid wordt verzorgd heet de Algemene Ouderdomswet (AOW-uitkering). De AOW wordt gefinancierd door iedereen die werkt, omdat er een klein gedeelte van het salaris wordt gestopt in het algemene Nederlandse AOW-potje.

De pensioenleeftijd ligt in 2023 op 67 jaar, maar kan in de toekomst jonger of ouder worden. Je kunt ook hiervoor al met pensioen gaan. Dit noemen we met vervroegd pensioen gaan.

Waaruit bestaat het pensioen?

Het pensioen bestaat uit drie pijlers: de overheid, de werkgever en persoonlijke deposito's. In het ideale scenario ontvang je van elk van deze drie pijlers een bedrag, zodat je onderaan de streep een goed salaris ontvangt. In het geval dat een van de pijlers minder stevig staat, kan je alsnog leunen op de andere pijlers om tot een gemiddeld pensioen van Nederlanders te komen. Hieronder zetten we de belangrijkste zaken op een rij:

Pijler 1 - overheid | Pijler 2 - werkgever | Pijler 3 - individueel | |

|---|---|---|---|

Wat? | AOW-uitkering | Werkgeverspensioen | Spaardeposito's Beleggingen |

Hoeveel? | €1.394 per maand 2% opgebouwd per gewerkt jaar | 2/3 door de werkgever 1/3 door de werknemer Hoogte varieert | Individueel |

Voor wie? | Iedereen | Werknemers | Iedereen |

Pijler 1: de overheid

De eerste pijler van het pensioen wordt door de overheid geregeld. Dit is de AOW-uitkering. Deze AOW-uitkering wordt opgebouwd door iedereen die werkt.

Je betaalt als werknemer een klein deel van jouw salaris aan het Nederlandse AOW-potje. Dit worden ook wel sociale verzekeringen genoemd.

Hoe langer jij werkt, hoe hoger het AOW-salaris na jouw pensioenleeftijd. Je bouwt namelijk elk werkend jaar zo'n 2% op. Als jij dus op 67-jarige leeftijd met pensioen gaat en je bent ooit begonnen met werken op je 17e, krijg jij de volledige 100%. Dit is namelijk 50 jaar x 2% = 100%

Deze 100% bestaat in 2023 uit een bedrag van €1.394 per maand.

Als jij een tijdje niet hebt gewerkt, omdat je bijvoorbeeld op reis bent geweest, zal dat dus van je totale AOW worden afgetrokken. Als je bijvoorbeeld maar 30 jaar hebt gewerkt, zal je 30 jaar x 2% = 60% van het AOW ontvangen. Dit is dus 60% x €1.394 = €836,40 per maand.

Het AOW is altijd verbonden aan het minimumloon. Zo zal het dus zijn dat het AOW kan stijgen als het minimum hoger komt te liggen.

Pijler 2: de werkgever

Naast de AOW bouwt iemand die jaren lang heeft gewerkt in dienst van een werkgever ook pensioen op. Dit wordt ook wel het werkgeverspensioen genoemd. Binnen dit werkgeverspensioen bouwt de werknemer een deel van het salaris op en de werkgever een deel van het salaris.

Meestal is het zo dat de werknemer zelf 1/3 van de premie van het werkgeverspensioen betaalt, en de werkgever de andere 2/3 van het pensioen.

De hoogte van het werkgeverspensioen varieert per werkgever. Dat heeft ermee te maken dat het geld dat wordt weggezet door de werkgever wordt geïnvesteerd in een pensioenfonds. Zo'n pensioenfonds belegt in allerlei aandelen en obligaties, en betaalt hieruit iedereen die is aangesloten bij het pensioenfonds als de pensioenleeftijd is bereikt.

Het aantal pensioenfondsen is niet eindeloos. Hoe meer werkgevers zijn aangesloten bij een pensioenfonds, hoe makkelijker het voor het pensioenfonds wordt om elke deelnemer uit te betalen. Risicovolle investeringen kunnen namelijk worden uitgesmeerd over een langere periode als er meer deelnemers zijn.

Wat een werknemer merkt van dit hele pensioenfondsverhaal is dat de hoogte van het werkgeverspensioen nogal kan verschillen. Hieronder hebben we voor je op een rij gezet welke pensioenfondsen er grofweg zijn.

Pensioenfonds | Voorbeeld |

|---|---|

Bedrijfstakpensioen | Stichting Pensioen voor Zorg en Welzijn |

Ondernemingspensioenfonds | Shell, AkzoNobel |

Beroepspensioenfonds | Pensioenfonds artsen, notarissen, advocaten of artsen |

Algemeen Pensioenfonds | - |

Pijler 3: persoonlijke deposito's

De laatste pijler van het pensioen bestaat uit persoonlijke deposito's. Dit kunnen bijvoorbeeld spaardeposito's, beleggingsrekeningen of lijfrentes zijn.

Kort gezegd is het zo dat er na de pensioenleeftijd een lagere belasting wordt geheven op vermogen. Dat komt doordat je na jouw pensioenleeftijd geen geld meer afdraagt voor het betalen van AOW-uitkeringen. Dat stukje mag je dus in jouw zak steken.

Doordat er dus een lager belastingpercentage geldt na jouw pensioenleeftijd, is het aantrekkelijker om vermogen op te bouwen via bijvoorbeeld spaardeposito's of door te pensioenbeleggen.